تحلیل بنیادی خکار ۱۴۰۲/۲/۲۸

دانلود نرم افزار دایره طلایی سهام همراه با تست رایگان

تحلیل بنیادی خکار

مقدمه

چرا تحلیل بنیادی انجام دهیم؟

این یکی از سوالاتی است که افراد در بدو ورود به بورس و یا آموزش بورس برایشان ایجاد می شود.

در واقع تحلیل بنیادی به بررسی وقایع درونی شرکت و بررسی گزارشهای سود و زیان و ترازنامه و همچنین بررسی تولیدات شرکتها می پردازد.

تحلیل بنیادی امری بسیار گسترده می باشد و روشهای بسیار زیادی برای بررسی یک شرکت وجود دارد.

به طور مثال بعضی از افراد ارزش ذاتی سهم را محاسبه می کنند.

برخی از افراد به بررسی روند سودآوری شرکت می پردازند.

و برخی دیگر به بررسی تولیدات شرکت می پردازند.

نسبتهای مالی و گزارشهای EPS شرکتها از دیگر روشهای بررسی بنیادی شرکت می باشد.

اما به راستی کدام یک از این روش ها در بازار تورمی ایران پاسخگو می باشد و همخوانی بیشتری با بازار بورس ایران دارد؟

نرم افزار دایره طلایی سهام از بین تمامی تکنیک های تحلیل بنیادی، مواردی را مورد بررسی قرار می دهد که بیشترین همخوانی را با بازار بورس ایران دارد.

ذکر این نکته حائز اهمیت است که تحلیل بنیادی به عنوان سیگنال خرید نمی باشد.

در ادامه به بررسی یکی از شرکتهای بازار بورس ایران می پردازیم.

درباره شرکت ایرکا پارت صنعت (خکار)

شرکت ایرکا پارت صنعت (کابراتورایران پیشین) بعنوان بازوی تولیدی گروه ایرکا، در سال ۱۳۶۰ تأسیس شده و محصولات کاربراتور، واترپمپ، اویل پمپ، اویل ماژول، دریچه ی هوا، مانیفولد هوا و سایر قطعات موتوری را برای صنعت خودروی ایران تولید می نماید.

این شرکت یکی از قدیمی ترین قطعه سازان ایران و سازنده ی قطعات اصلی برای خطوط تولید خودروسازان کشور شامل شرکت ایران خودرو، شرکت سایپا، شرکت پارس خودرو، شرکت زامیاد و شرکت رنوپارس، و همچنین سازنده قطعات یدکی برای توزیع در بازار یدکی ایران توسط شرکت ایرکا پارت پویا می باشد.

استراتژی روند سودآوریTTM در تحلیل بنیادی خکار

استراتژی روند سودآوری سهام TTM به بررسی میزان سودآوری شرکت در گزارش های فصلی می پردازد.

برای بررسی این استراتژی باید در نظر داشت که شرکتهایی مورد تایید قرار می گیرند که دارای شرایط زیر باشند:

۱-شرکت زیان ده نباشد(تولید زیان نداشته باشد).

۲- شرکت باید در آخرین گزارش ارائه شده اش از دو گزارش قبلی سود بیشتری را ساخته باشد.

۳- در گزارش آخر حداقل ده درصد نسبت به گزارش ماقبل آخر سود بیشتری را ساخته باشد.

همان طور که از آخرین گزارش های شرکت خکار مشاهده می کنید این شرکت در آخرین گزارش توانسته است به سودآوری بسیار مناسبی دست پیدا کند.

بنابراین با توجه به استراتژی روند سودآوری TTM این شرکت شرایط تایید شدن این مورد را دارا می باشد.

شما می توانید از نرم افزار دایره طلایی سهام روند سودآوری تمامی شرکتها را مشاهده کنید.

لازم به ذکر است استراتژی روند سودآوری TTM در نرم افزار دایره طلایی سهام به صورت فیلتر بنیادی آورده شده است که کاربر می تواند سهامی که دارای شرایط روند سودآوری باشند را غربالگری نماید.

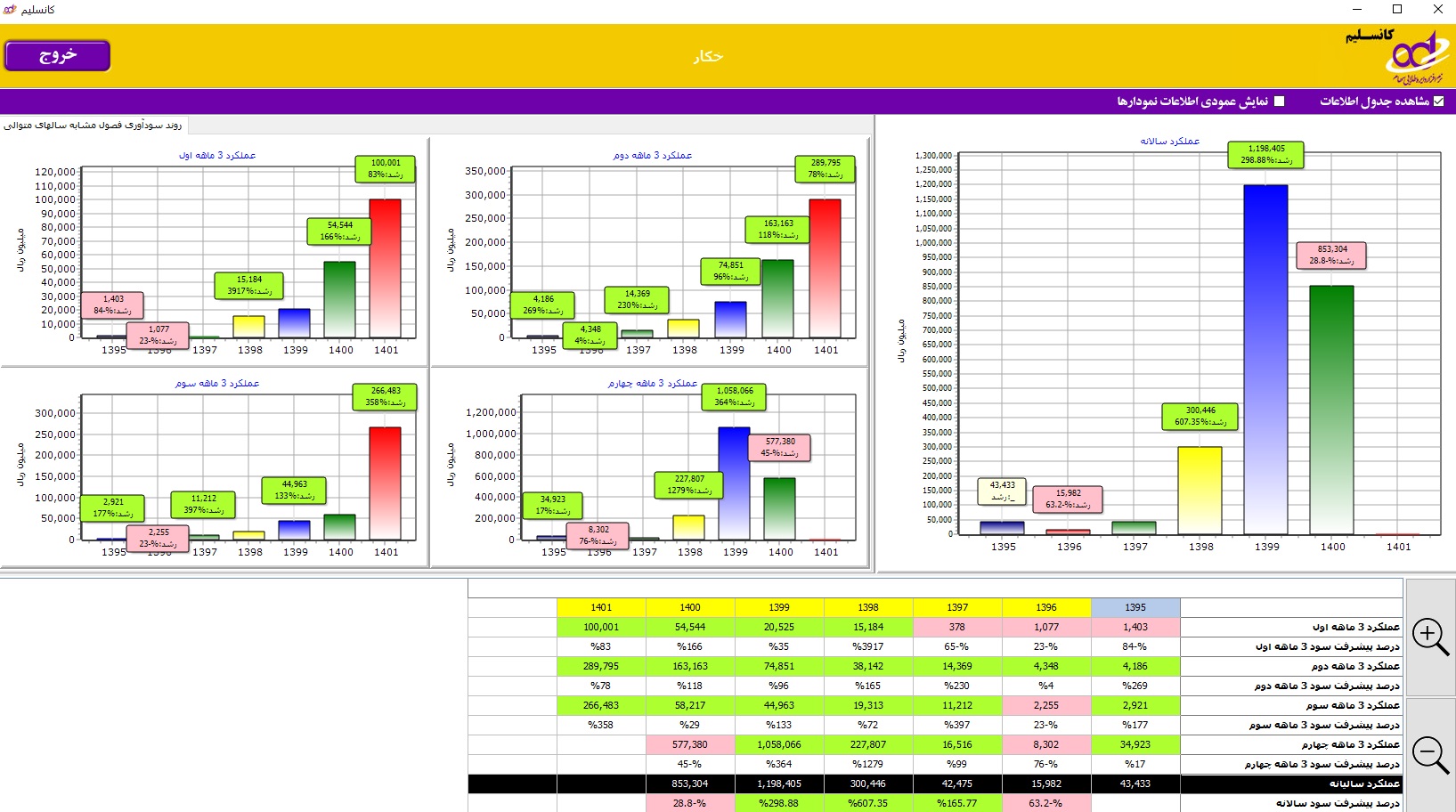

استراتژی کانسلیم در تحلیل بنیادی خکار

تحلیل کانسلیم یکی از مباحث بسیار پر کاربرد در تحلیل بنیادی سهام می باشد.

خصوصا در بازار تورمی ایران، تحلیل کانسلیم می تواند شرکتهایی که رشد بیشتری از تورم سالیانه کشور دارند را مشخص کند.

کانسلیم هفت بند دارند که در این نرم افزار۲ قسمت از پرکاربردترین مباحثی که تاثیر زیادی در بازار بورس ایران دارد، آورده شده است.

لازم به ذکر است استراتژی تحلیل کانسلیم در نرم افزار دایره طلایی سهام به صورت فیلتر بنیادی آورده شده است که کاربر می تواند سهامی که دارای شرایط کانسلیم باشند را غربالگری نماید.

شرایط تایید شدن تحلیل کانسلیم به این صورت می باشد:

- شرکت ها باید بتوانند در دو گزارش آخر خود درصد سود بیشتری نسبت به سال گذشته ساخته باشند.این عدد متغیر است ولی با توجه به تورم موجود در کشور این عدد را ۴۰ درصد در نظر گرفته ایم.

- همچنین شرکتی در استراتژی کانسلیم برتر است که سود ساخته شده در آخرین گزارش ارائه شده، اولین یا دومین سود عالی در یک سال اخیر باشد.

همان طور که از جدول کانسلیم شرکت خکار مشاهده می کنید این شرکت در آخرین گزارش خود ۳۵۸ درصد رشد نسبت به گزارش مدت مشابه سال قبل داشته است و شرایط کانسلیم را دارا می باشد.

بنابراین این شرکت از نظر کانسلیم مورد تایید می باشد.

جهت دانلود کتاب صوتی کانسلیم به سامانه بورصدا مراجعه کنید

میزان تولید و فروش در تحلیل بنیادی خکار

در این استراتژی کاربر می تواند به بررسی میزان فروش، نرخ فروش، میزان تولید و فروش کل شرکت بپردازد.

تمامی این اعداد به صورت نمودارهای گرافیکی و قابل فهم برای تمامی کاربران نمایش داده می شود تا درک بهتری از وضعیت بنیادی شرکت برای افراد حاصل شود.

لازم به ذکر است میزان تولید و فروش در نرم افزار دایره طلایی سهام به صورت فیلتر بنیادی آورده شده است که کاربر می تواند سهامی که دارای شرایط میزان تولید و فروش را دارند غربالگری نماید.

این استراتژی ۳ بند دارد که به معرفی آنها و همچنین سهم مد نظر می پردازیم:

شرایط میزان تولید و فروش به این شرح می باشد:

۱-شرکت باید میانگین فروش کل محصولاتش در فصل جاری حداقل ۴۰ درصد بیشتر از میانگین فروش کل محصولات در فصل مشابه سال قبل باشد.

همان طور که در نمودار بالا مشاهده می کنید خکار توانسته است ۱۳۵ درصد رشد میزان فروش کل در فصل جاری نسبت به فصل قبل داشته باشد

این میزان فروش برای این شرکت بسیار عالی می باشد که می توان امیدوار بود در گزارش فصلی جدید هم این شرکت گزارش صعودی خواهد داشت.

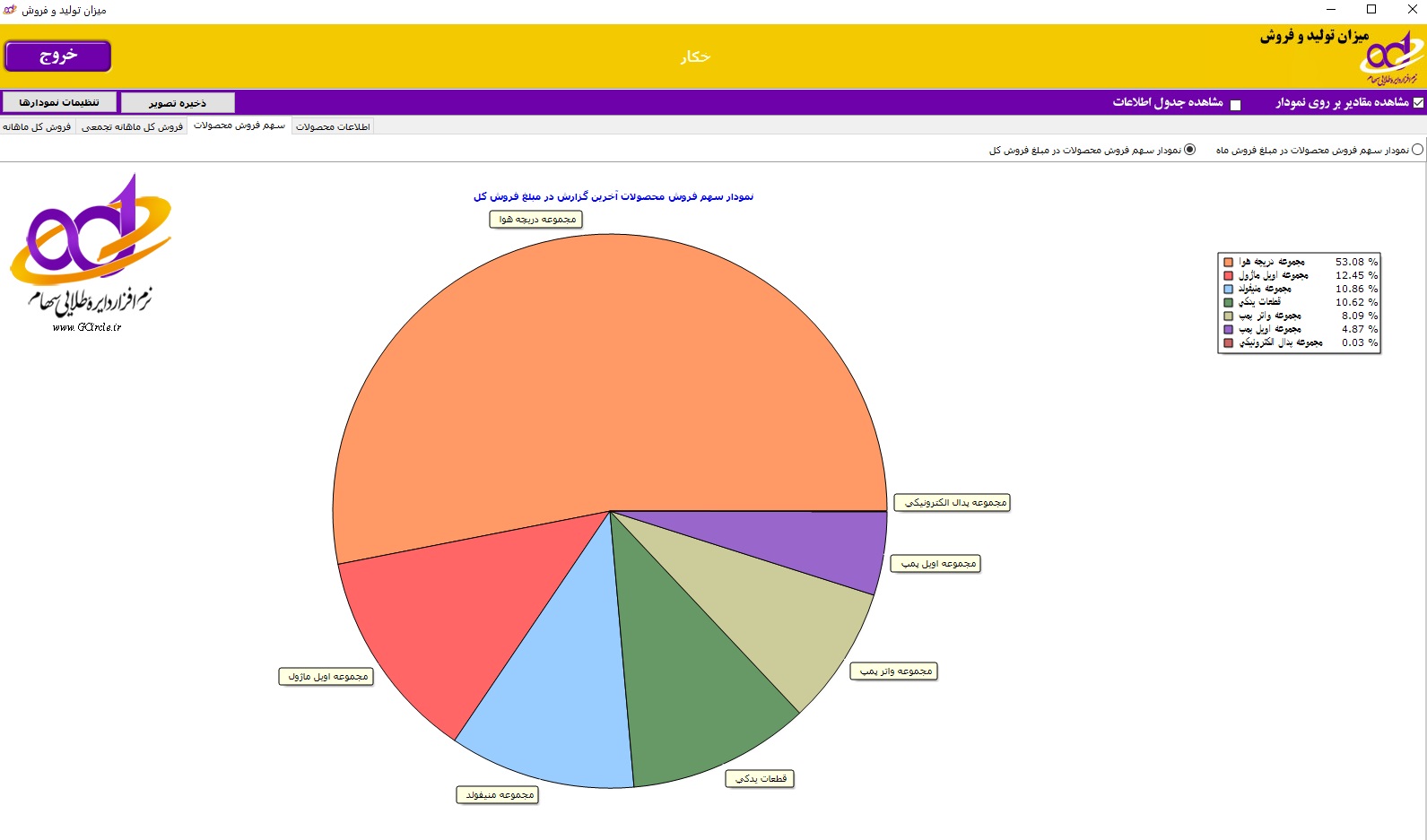

محصول استراتژیک در تحلیل بنیادی خکار

هر شرکتی محصولات مختلفی تولید می کند.

محصولی که بیشترین درصد تولید را دارد محصول استراتژیک شرکت محسوب می شود.

در این مقاله ما تنها محصول استراتژیک شرکت را مورد ارزیابی قرار می دهیم و برای بررسی دقیق تر نیاز است که کاربر به بررسی تمامی محصولات شرکت بپردازد.

همان طورکه در نمودار بالا مشاهده می کنید (مجموعه دریچه هوا) محصول استراتژیک شرکت خکار می باشد.

در ادامه به بررسی این محصول می پردازیم.

نرخ فروش محصول استراتژیک در تحلیل بنیادی خکار

نرخ فروش محصولات شرکت، از اهمیت بسیار بالایی در تحلیل بنیادی شرکتهای تولیدی برخوردار است.

در واقع کاربر با استفاده از این نمودار می تواند بررسی کند که محصولات شرکت با چه قیمتی به فروش رسانده می شود .

قطعا افزایش نرخ فروش به همراه افزایش میزان تولیدات و افزایش میزان فروش شرکت، باعث افزایش سودآوری شرکت در ماه های آینده خواهد شد.

شرط تایید شدن نرخ فروش در تحلیل بنیادی در نرم افزار دایره طلایی سهام بدین شرح می باشد:

۱- شرکت باید بتواند میانگین نرخ فروش محصولاتش در فصل جاری از میانگین نرخ فروش محصولات در فصل گذشته بیشتر باشد.

همانطور که در نمودار بالا مشاهده می کنید در فصل جاری، شرکت خکار محصول(مجموعه دریچه هوا) میانگین نرخ فروش بیشتری را نسبت به فصل گذشته داشته است.

بنابراین ازاین فیلتر عبورمی کند و مورد تایید دایره طلایی می باشد.

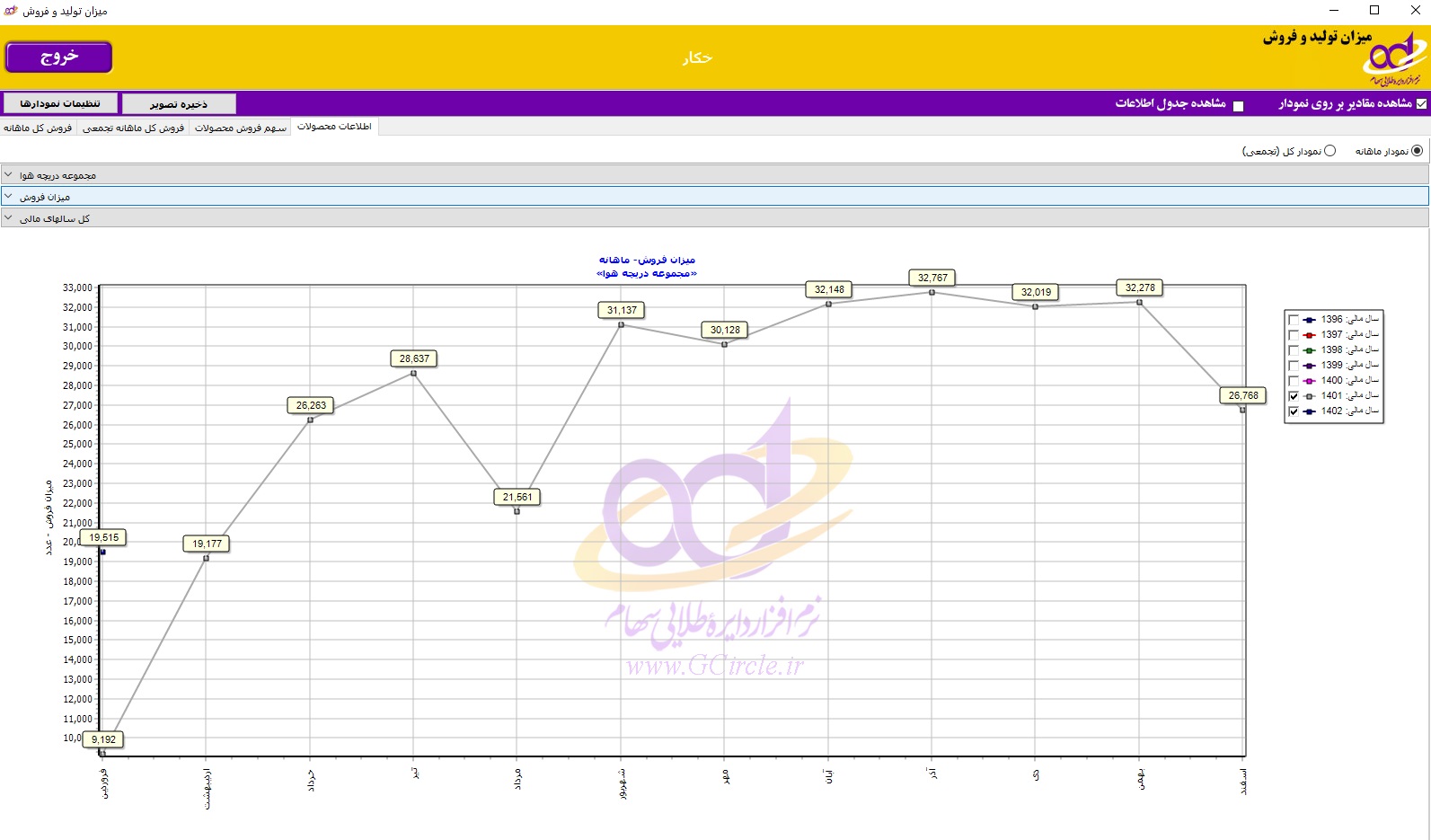

میزان فروش محصول استراتژیک در تحلیل بنیادی خکار

بررسی میزان فروش شرکت یکی دیگر از تحلیل های نرم افزار دایره طلایی سهام و یکی از ویژگی های میزان تولید و فروش باشد.

به این استراتژی، استراتژی رونق و رکود هم گفته می شود.

در واقع با استفاده از این استراتژی در تحلیل بنیادی سهام می توانیم متوجه بشویم که شرکت در فروش این محصول در دوران رونق

به سر می برد یا فروش محصول با مشکل مواجه شده است و دوران رکود فروش محصول می باشد.

شرط تایید شدن شرکتها در این استراتژی به این شرح می باشد:

۱ – میانگین فروش محصول استراتژیک شرکت در فصل جاری باید حداقل۱۰درصد بیشتر از فصل مشابه سال قبل باشد.

همانطور که در نمودار بالا مشاهده می کنید در فصل جاری، شرکت خکار محصول(مجموعه دریچه هوا) میانگین میزان فروش بیشتری را نسبت به فصل گذشته داشته است.

دانلود نرم افزار دایره طلایی سهام همراه با تست رایگان

نمودار عملکرد حقیقی و حقوقی سهام در تحلیل بنیادی خکار

عملکرد حقیقی و حقوقی یکی از مباحث روانشناسی بازار می باشد.

با استفاده از این نمودار می توانیم بفهمیم که قیمت سهم به حقیقی ها وابستگی بیشتری دارد یا به حقوقی ها.

در واقع می توان تغییر سهامداران حقیقی یا حقوقی را مشاهده کنیم و این نکته را دریابیم که قیمت این سهم به حقیقی ها وابستگی

بیشتری دارد یا به حقوقی ها و یا به هیچ گروهی وابستگی ندارد.

قابل ذکر است در نرم افزار دایره طلایی سهام می توانید وزن خرید و وزن فروش سهامدار حقیقی را در این قسمت مشاهده نمایید.

همانطور که از نموداربالا مشاهده می کنید شرکت ایرکا پارت صنعت همبستگی قوی به حقوقی ها دارد.

این بدان معنی هست که حقوقی ها در بلند مدت سهم بیشتری را در بالا رفتن یا پایین آمدن قیمت سهم دارند.

بنابراین بررسی رفتار حقوقی ها می تواند نکته مناسبی باشد که با استفاده از نرم افزار دایره طلایی سهام می توانید این مورد را بررسی نمایید.

نسبت های مالی سهم خکار

یکی از روش های بررسی وضعیت شرکت، بررسی صورت سود و زیان و ترازنامه و اقلام آن می باشد و این کار با استفاده از نسبت های مالی صورت می گیرد.

نسبت های مالی می تواند دید جامعی از وضعیت بنیادی شرکت به سرمایه گذار بدهد.

نسبت های نقدینگی، نسبت های سودآوری، نسبت های فعالیت(کارایی)، نسبت های اهرمی ، نسبتهایی هستند که می توانید بررسی کنید و دید جامعی راجع به وضعیت شرکت داشته باشید.

در این مقاله به منظور جلوگیری از طولانی شدن، دو نسبت مالی را بررسی می کنیم. اما از طریق نرم افزار دایره طلایی سهام می توانید تمامی نسبت های مالی را مشاهده و بررسی کنید.

نسبت آنی سهم خکار

نسبت آني از تقسيم دارايي هاي آني بر بدهي هاي جاري بدست مي آيد.

دارايي هاي آني به شكل نقد هستند و يا نسبت به بقيه دارايي هاي جاري قابليت سريعتري براي تبديل شدن به نقد دارند.

اين دارايي ها شامل وجوه نقد و بانك، اوراق بهادار كوتاه مدت و حساب هاي دريافتني مي باشند. اقلامي همچون

موجودي كالا، پيش پرداخت ها، سپرده و سفارشات كه ديرتر به نقد تبديل مي شوند، در محاسبه نسبت آني لحاظ نمي شوند.

بستانكاران و اعتباردهندگان كوتاه مدت با استفاده از نسبت آني بهتر مي توانند نقدينگي واحد تجاري را

در باز پرداخت بدهي ها ارزيابي كنند. واحد اين نسبت دفعه (مرتبه يا بار) است.

هرچه روند نسبت آني رو به افزايش باشد براي شركت بهتر است.

همان طور که از وضعیت سالانه نسبت آنی سهم خکار مشاهده می کنید این شرکت در آخرین گزارش خود نسبت به دو سال گذشته نسبت آنی آن افزایش داشته است و عدد آن بیشتر از ۲ می باشد.

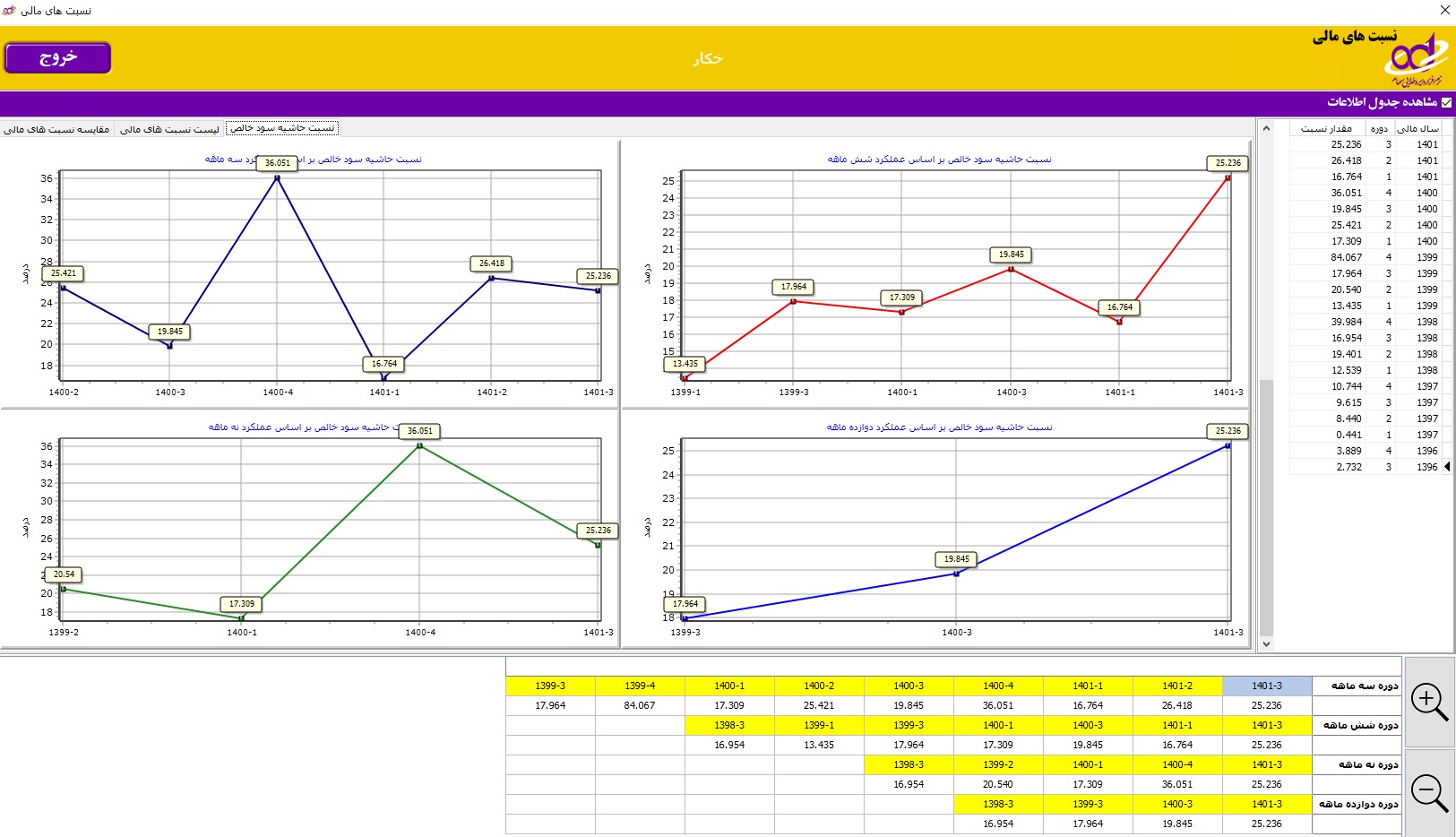

نسبت حاشیه سود خالص شرکت خکار

ميزان سودآوري هر واحد از فروش شركت را نشان مي دهد.

براي مثال حاشيه سود خالص ٢٠ درصد نشان مي دهد كه شركت از هر ١٠٠ تومان فروش ٢٠ تومان سود كسب كرده است.

نكته قابل توجه اين است كه تمامي درآمدها و هزينه ها اعم از عملياتي و غيرعملياتي در محاسبه سود خالص لحاظ مي شود.

هرچه روند نسبت حاشيه سود خالص رو به افزايش باشد براي شركت بهتر است.

همانطور که از آخرین گزارش این شرکت مشاهده می کنید نسبت حاشیه سود خالص در این شرکت رو به افزایش بوده است و این برای شرکت مناسب می باشد.

به صورت کلی نسبت های مالی برای این سهم مورد قبول و تایید دایره طلایی می باشد.

نتیجه گیری:

شرکت سهامی خاص ایرکا پارت پویا (مهر اسپند پویا ی پیشین) بعنوان بازوی بازرگانی گروه ایرکا، در سال ۱۳۸۵ با ماموریت توسعه ی فعالیتهای بازرگانی گروه تاسیس شد.

این شرکت با بهره گیری از نیروهای کارامد، آموزش دیده، پرانگیزه و خلاق بهمراه مهارتها و تجربیات مدیریت در امور بازرگانی، توانسته است سهم خود را در بازار قطعات یدکی خودروهای شرکتهای ایران خودرو، سایپا و رنوپارس افزایش دهد.

شرکت برای توسعه ی شبکه ی توزیع خود، در سال ۱۳۸۸ فروشگاه و نمایشگاه مرکزی خود را در خیابان اکباتان تهران افتتاح نمود.

با گسترش ارتباط مستقیم با مشتریان از این طریق، شرکت توانسته است به نیازهای مشتریان بویژه از نظر تحویل به موقع کالا و خدمات پس از فروش، بهتر پاسخگو باشد.

بهره گیری از آزمایشگاه های مجهز مهندسی و کنترل کیفیت گروه ایرکا بهمراه دانش فنی آن در تحقیقات و آزمایش محصولات، و دقت در کیفیت بسته بندی، به گسترش سبد محصولات مرغوب انجامیده که رضایت و اطمینان مشتریان را بهمراه داشته است.

ایرکا پارت پویا دارای گواهینامه و تاییدیه های کیفیت ISO 9001, ISO 10002 و

ISO 10004 از موسسه IMQایتالیا می باشد و خود را متعهد به رعایت همه ی الزامات آن می داند.

ازنظر تحلیل بنیادی، سهم خکار از هفت فیلتر تحلیل بنیادی سهام(TTM،کانسلیم و میزان تولید و فروش)از شش فیلتر عبورکرده است و وضعیت بنیادی بسیار مناسبی دارد.

همچنان این موضوع راهم باید درنظرداشت که در گزارش ماه آینده در تحلیل بنیادی سهم خکار چه روندی داشته باشد.

شما برای اینکه این سهم را به صورت کامل بررسی کنید و علاوه بر تحلیل های فوق موارد دیگر تحلیل بنیادی را مشاهده کنید،

می توانید از نرم افزار دایره طلایی سهام استفاده کنید. این تحلیل بنیادی درتاریخ ۱۴۰۲/۲/۲۸ انجامگرفته است وهرلحظه با ارائه گزارش جدید شرکت قابلتغییراست.

درباره نرم افزار دایره طلایی سهام

نرم افزار دایره طلایی سهام به معرفی و شناسایی بهترین سهام بنیادی می پردازد.

هدف از ساخت این نرم افزار کمک به سهامداران در راستای بهبود معاملات و بررسی و شفاف شدن وضعیت شرکت های می باشد.

این نرم افزار به گونه ای طراحی شده است که بدون نیاز به فراگیری مباحث پیچیده ی تحلیل بنیادی،فرد از وضعیت شرکت از لحاظ بنیادی آگاهی کسب می کند.

نرم افزار دایره طلایی سهام با ۴فیلتر قدرتمند بنیادی تمامی سهام سرمایه گذاری ها، بیمه ها و بانک ها را از لحاظ بنیادی

بررسی و غربالگری می کند و بهترین سهام بنیادی در هر تاریخ را به سهامدار معرفی می کند.

همچنین می توانید تمامی سهام بازار ایران را از لحاظ بنیادی که دارای توان تعدیل می باشد را با ۷ فیلتر قدرتمند بررسی و غربالگری کنید.

ارزش ذاتی سهام یا همان NAV می تواند به صورت لحظه ای ارزش ذاتی شرکتهای سرمایه گذاری را نمایش دهد.

جهت تحلیل تکنیکال این سهم به سامانه آپر۳۶۵ مراجعه کنید

یکی از مواردی که تحلیلگران از آن استفاده می کنند تحلیل نسبت های مالی می باشد.

نسبت های مالی نقدینگی که شامل(نسبت جاری و نسبت آنی ) می باشد. نسبت های فعالیت( کارایی) که شامل( نسبت دوره وصول مطالبات، دوره پرداخت بدهی ها،دوره گردش موجودی کالا و مواد، دوره گردش عملیات، دوره گردش دارایی و دوره گردش دارایی های ثابت می باشد.

همچنین نسبت های سودآوری که وضعیت و نمای بسیار خوبی راجب به وضعیت شرکت را بیان می کند و شامل(نسبت حاشیه سود خالص، نسبت حاشیه سود ناخالص، نسبت حاشیه سود عملیاتی و نسبت بازده حقوق صاحبان سهام) در این قسمت وجود دارد.

آخرین نسبتی که در نرم افزار دایره طلایی سهام وجود دارد نسبت های اهرمی می باشد که شامل نسبت( بدهی، مالکانه و بدهی به ارزش ویژه می باشد).

شما می توانید تمامی این نسبت ها و تحلیل آنها و روند این نسبت ها را در گذشته و حال شرکت مشاهده کنید.

این نرم افزار به گونه ای طراحی شده است که نیاز به اطلاعات بسیار پیچیده از تحلیل بنیادی ندارید.

تمامی افراد می توانند از این نرم افزار استفاده کنند.

هدف تیم نرم افزاری دایره طلایی سهام ساده سازی مفاهیم بنیادی برای تمامی معامله گران بازار بورس می باشد.

در نرمافزار دایره طلایی سهام میتوانید بهصورت کامل تحلیل بنیادی سهم خکار و تمامی شرکتهای بازار بورس،

فرابورس و بازار پایه را مشاهده و بهترینهای بازار را در هر زمان مشاهده کنید.

توجه داشته باشید که تحلیل بنیادی به عنوان سیگنال خرید سهم نمی باشد

و هدف از تحلیل بنیادی صرفا بررسی وضعیت شرکت از لحاظ سودآوری و تولید و فروش شرکت می باشد.

تحلیل بنیادی امری بلند مدت است و در بلند مدت تاثیر خود را بر سهام می گذارد.

دراین نرم افزار هوشمند بورس بهترین سهام بنیادی سال۱۴۰۱ شناسایی و معرفی می شود.