تحلیل بنیادی سهم حکشتی ۱۴۰۲/۱۲/۳

دانلود نرم افزار دایره طلایی سهام همراه با تست رایگان

تحلیل بنیادی سهم حکشتی

مقدمه

چرا تحلیل بنیادی انجام دهیم؟

این یکی از سوالاتی است که افراد در بدو ورود به بورس و یا آموزش بورس برایشان ایجاد می شود.

در واقع تحلیل بنیادی به بررسی وقایع درونی شرکت و بررسی گزارشهای سود و زیان و ترازنامه و همچنین بررسی تولیدات شرکتها می پردازد.

تحلیل بنیادی امری بسیار گسترده می باشد و روشهای بسیار زیادی برای بررسی یک شرکت وجود دارد.

به طور مثال بعضی از افراد ارزش ذاتی سهم را محاسبه می کنند.

برخی از افراد به بررسی روند سودآوری شرکت می پردازند.

و برخی دیگر به بررسی تولیدات شرکت می پردازند.

نسبتهای مالی و گزارشهای EPS شرکتها از دیگر روشهای بررسی بنیادی شرکت می باشد.

اما به راستی کدام یک از این روش ها در بازار تورمی ایران پاسخگو می باشد و همخوانی بیشتری با بازار بورس ایران دارد؟

نرم افزار دایره طلایی سهام از بین تمامی تکنیک های تحلیل بنیادی، مواردی را مورد بررسی قرار می دهد که بیشترین همخوانی را با بازار بورس ایران دارد.

ذکر این نکته حائز اهمیت است که تحلیل بنیادی به عنوان سیگنال خرید نمی باشد.

در ادامه به بررسی یکی از شرکتهای بازار بورس ایران می پردازیم.

درباره شرکت کشتیرانی جمهوری اسلامی ایران(حکشتی)

کشتیرانی جمهوری اسلامی ایران در سال ۱۳۴۶ تأسیس شد و فعالیت حمل ونقل دریایی خود را در سال ۱۳۴۷ با به کارگیری دو فروند کشتی کوچک در حوزه خلیج فارس و چهار فروند کشتی اقیانوسپیما آغاز کرد.

در حال حاضر گروه کشتیرانی جمهوری اسلامی ایران با حدود نیم قرن فعالیت درخشان در صنعت جهانی حملونقل دریایی و با دارا بودن شبکه بین المللی مطمئن و توانایی ارائه خدمات متنوع حمل ونقل،

سریع و فراتر از انتظارات مشتریان، به عنوان یک شریک جهانی شایسته برای صاحبان کالا و مشتریان خود شناخته میشود.

گروه کشتیرانی جمهوری اسلامی ایران اقدام به سازماندهی ساختار شرکت بر مبنای هلدینگ کرده و به عنوان بزرگترین هلدینگ حمل ونقل کشور با بهرهمندی از شبکه گسترده دفاتر نمایندگی در سراسر جهان،

توانایی ارائه کلیه خدمات حمل ونقل دریای به طیف وسیعی از مشتریان را دارا می باشد.

اکنون، شرکت هلدینگ تمامی عملیات تخصصی از مدیریت فنی شناورها گرفته تا عملیات بازرگانی آنها را به بازوهای تخصصی خود واگذار کرده است.

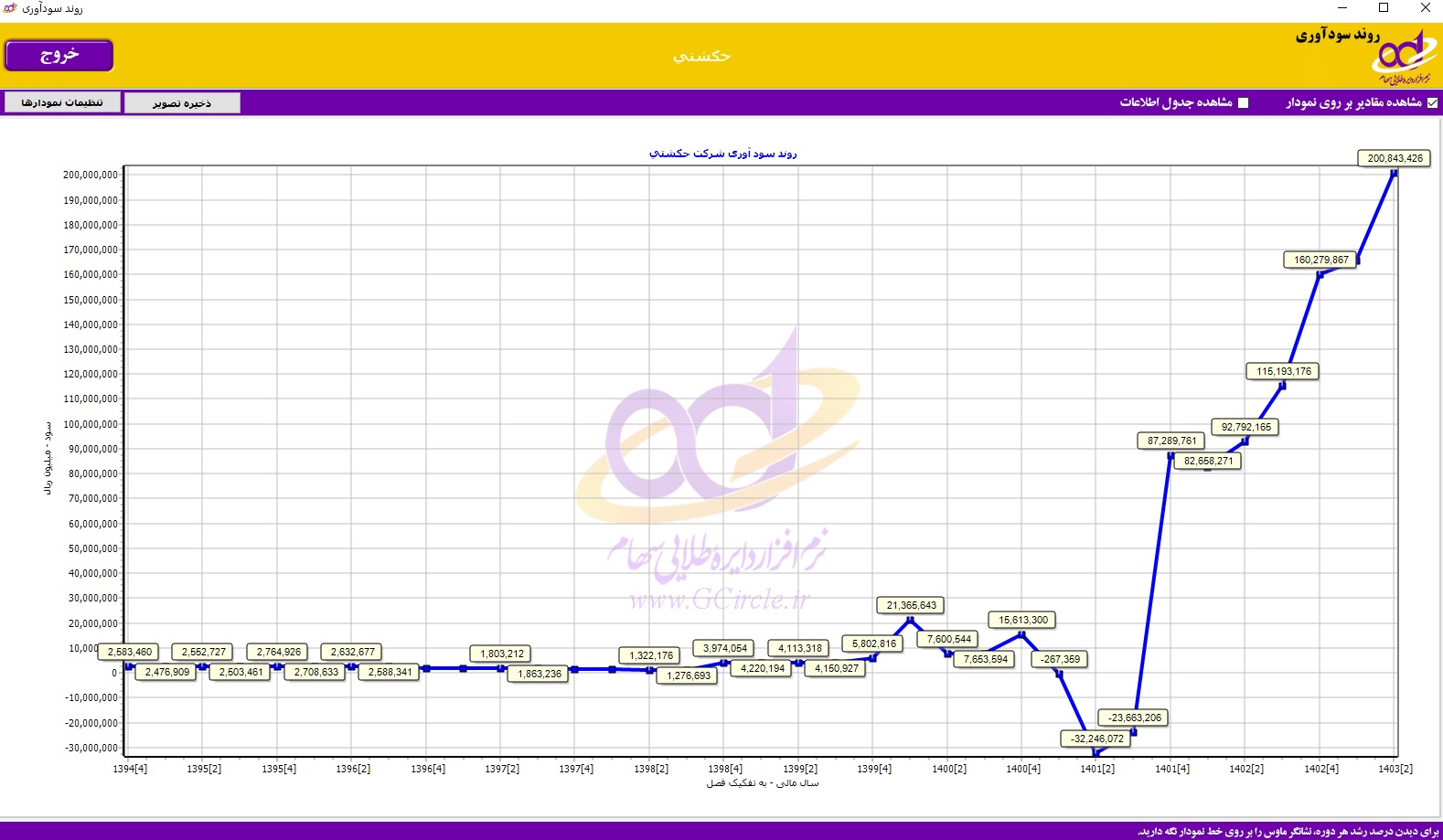

استراتژی روند سودآوریTTM در تحلیل بنیادی سهم حکشتی

استراتژی روند سودآوری سهام TTM به بررسی میزان سودآوری شرکت در گزارش های فصلی می پردازد.

برای بررسی این استراتژی باید در نظر داشت که شرکتهایی مورد تایید قرار می گیرند که دارای شرایط زیر باشند:

۱-شرکت زیان ده نباشد(تولید زیان نداشته باشد).

۲- شرکت باید در آخرین گزارش ارائه شده اش از دو گزارش قبلی سود بیشتری را ساخته باشد.

۳- در گزارش آخر حداقل ده درصد نسبت به گزارش ماقبل آخر سود بیشتری را ساخته باشد.

همان طور که از نمودار روند سودآوری حکشتی مشاهده می کنید این شرکت در آخرین گزارش خود بسیار عالی عمل کرده و روند صعودی قبلی را ادامه داده است.

شما می توانید از نرم افزار دایره طلایی سهام روند سودآوری تمامی شرکتها را مشاهده کنید.

لازم به ذکر است استراتژی روند سودآوری TTM در نرم افزار دایره طلایی سهام به صورت فیلتر بنیادی آورده شده است

که کاربر می تواند سهامی که دارای شرایط روند سودآوری باشند را غربالگری نماید.

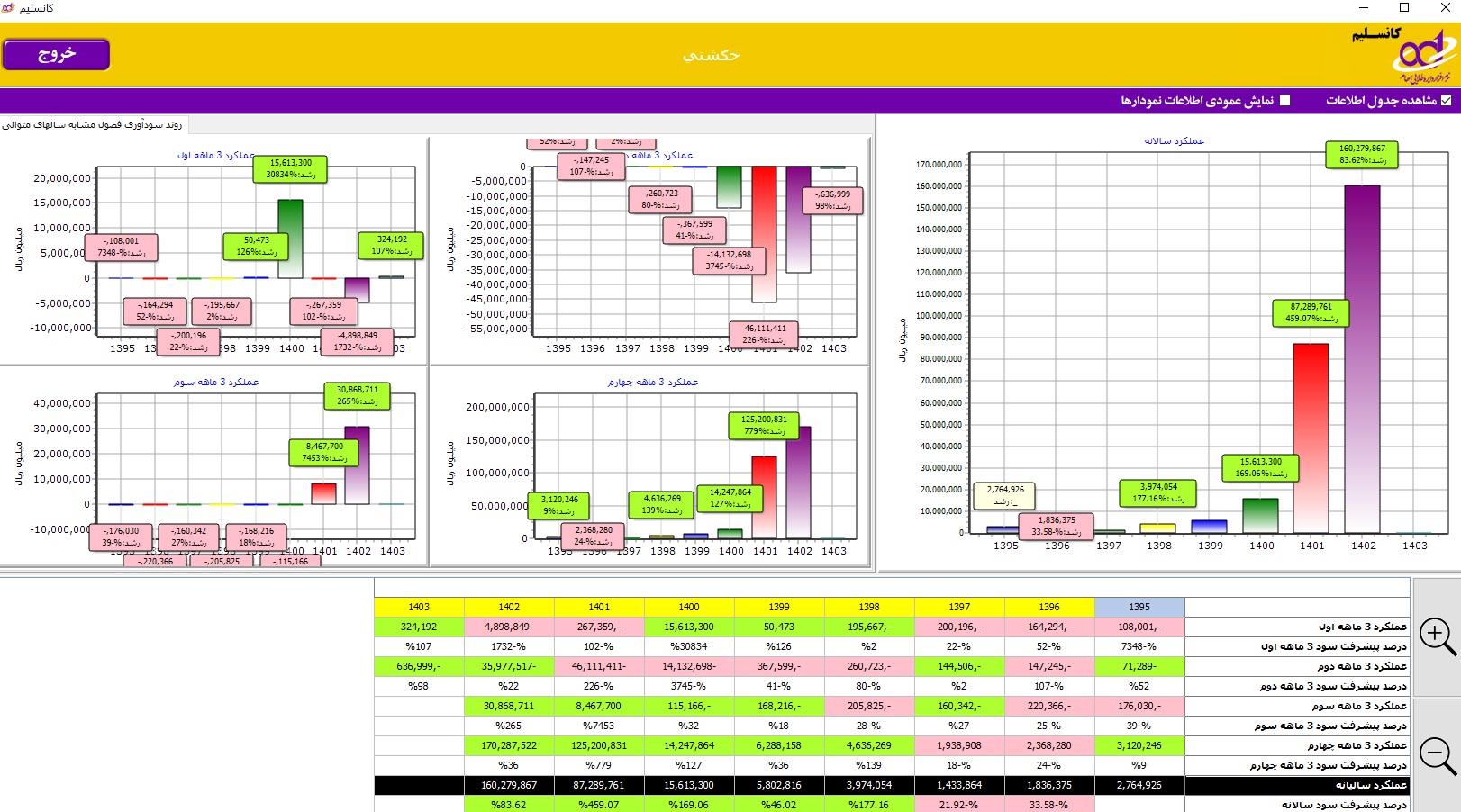

استراتژی کانسلیم در تحلیل بنیادی سهم حکشتی

تحلیل کانسلیم یکی از مباحث بسیار پر کاربرد در تحلیل بنیادی سهام می باشد.

خصوصا در بازار تورمی ایران، تحلیل کانسلیم می تواند شرکتهایی که رشد بیشتری از تورم سالیانه کشور دارند را مشخص کند.

کانسلیم هفت بند دارند که در این نرم افزار۲ قسمت از پرکاربردترین مباحثی که تاثیر زیادی در بازار بورس ایران دارد، آورده شده است.

لازم به ذکر است استراتژی تحلیل کانسلیم در نرم افزار دایره طلایی سهام به صورت فیلتر بنیادی آورده شده است که کاربر می تواند سهامی که دارای شرایط کانسلیم باشند را غربالگری نماید.

شرایط تایید شدن تحلیل کانسلیم به این صورت می باشد:

- شرکت ها باید بتوانند در دو گزارش آخر خود درصد سود بیشتری نسبت به سال گذشته ساخته باشند.این عدد متغیر است ولی با توجه به تورم موجود در کشور این عدد را ۴۰ درصد در نظر گرفته ایم.

- همچنین شرکتی در استراتژی کانسلیم برتر است که سود ساخته شده در آخرین گزارش ارائه شده، اولین یا دومین سود عالی در یک سال اخیر باشد.

همان طور که از جدول کانسلیم شرکت حکشتی مشاهده می کنید در آخرین گزارش ۹۸ درصد از زیان شرکت نسبت به مدت مشابه سال قبل کاسته شده است .

بنابراین با توجه به اطلاعات موجود این شرکت از نظر کانسلیم مورد تایید دایره طلایی سهام قرار نمی گیرد.

جهت دانلود کتاب صوتی کانسلیم به سامانه بورصدا مراجعه کنید

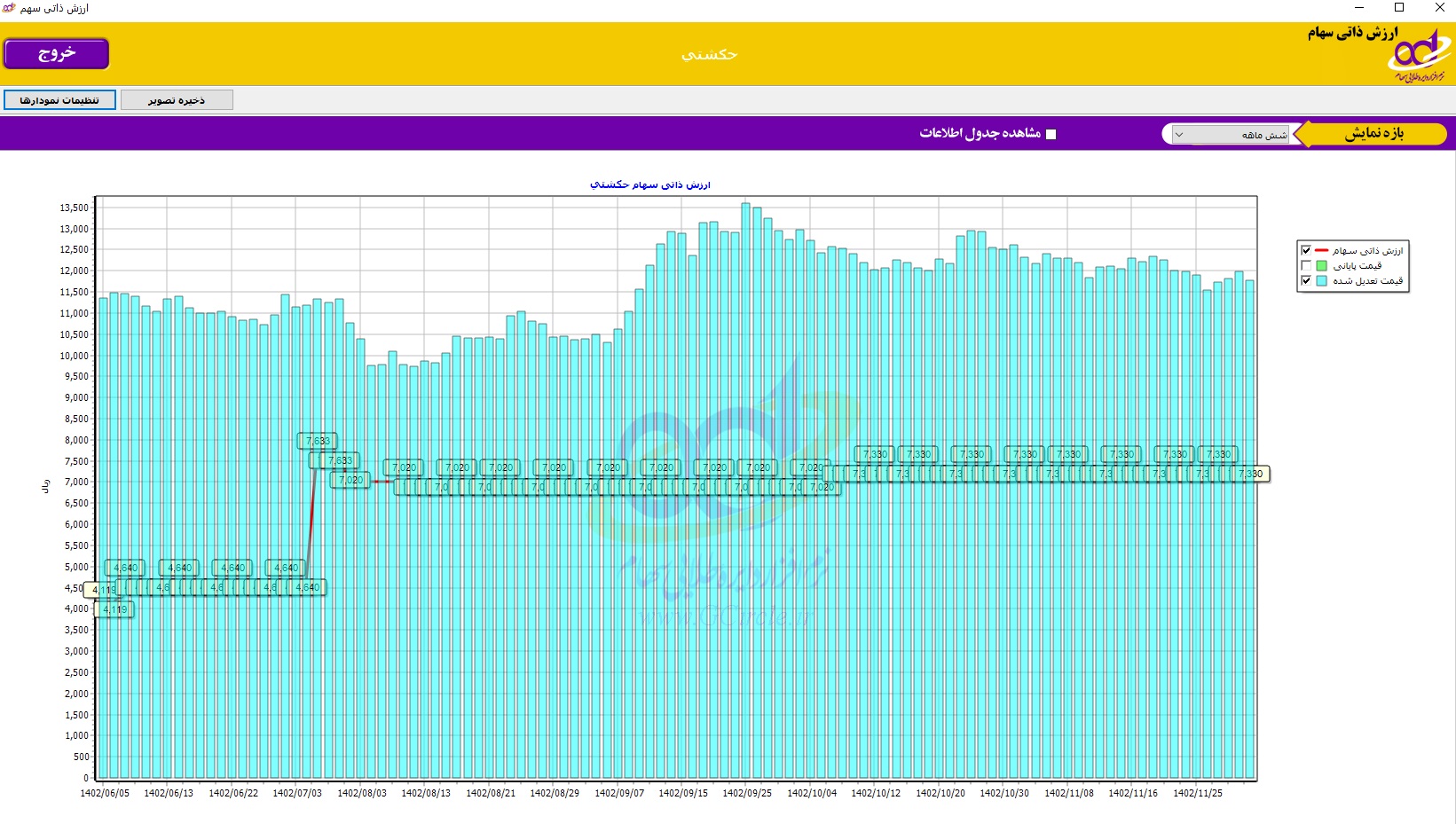

ارزش ذاتی (NAV) سهم حکشتی

در این قسمت به ارزش ذاتی سهام یا همان NAV سهام می پردازیم.

همان طور که از نمودار مشاهده می کنید ارزش ذاتی سهم حکشتی در تاریخ ۳/۱۲/۱۴۰۲ قیمت ۷۳۳۰ ریال می باشد و این درحالی است که قیمت امروز حکشتی در محدوده ۱۱۸۵۰ ریال می باشد

و این نشان می دهد که این سهم هم اکنون و در این تاریخ بالاتر تر از ارزش واقعی خود در حال معامله می باشد.

با بررسی P/NAV سهم حکشتی مشاهده می کنیم که نسبت قیمت به ارزش ذاتی سهم حکشتی دراین تاریخ ۱۶۶% می باشد.

یعنی در حال حاضر این سهم ۶۶% بالاتر از ارزش ذاتی خود در حال معامله می باشد.

البته باید توجه داشت که ارزش ذاتی سهام را نباید به تنهایی ملاک قرار داد و باید موارد بنیادی دیگر سهام را هم مد نظر قرار داد.

برای مشاهده ارزش ذاتی تمامی سهام سرمایه گذاری می توانید از نرم افزار دایره طلایی سهام استفاده کنید.

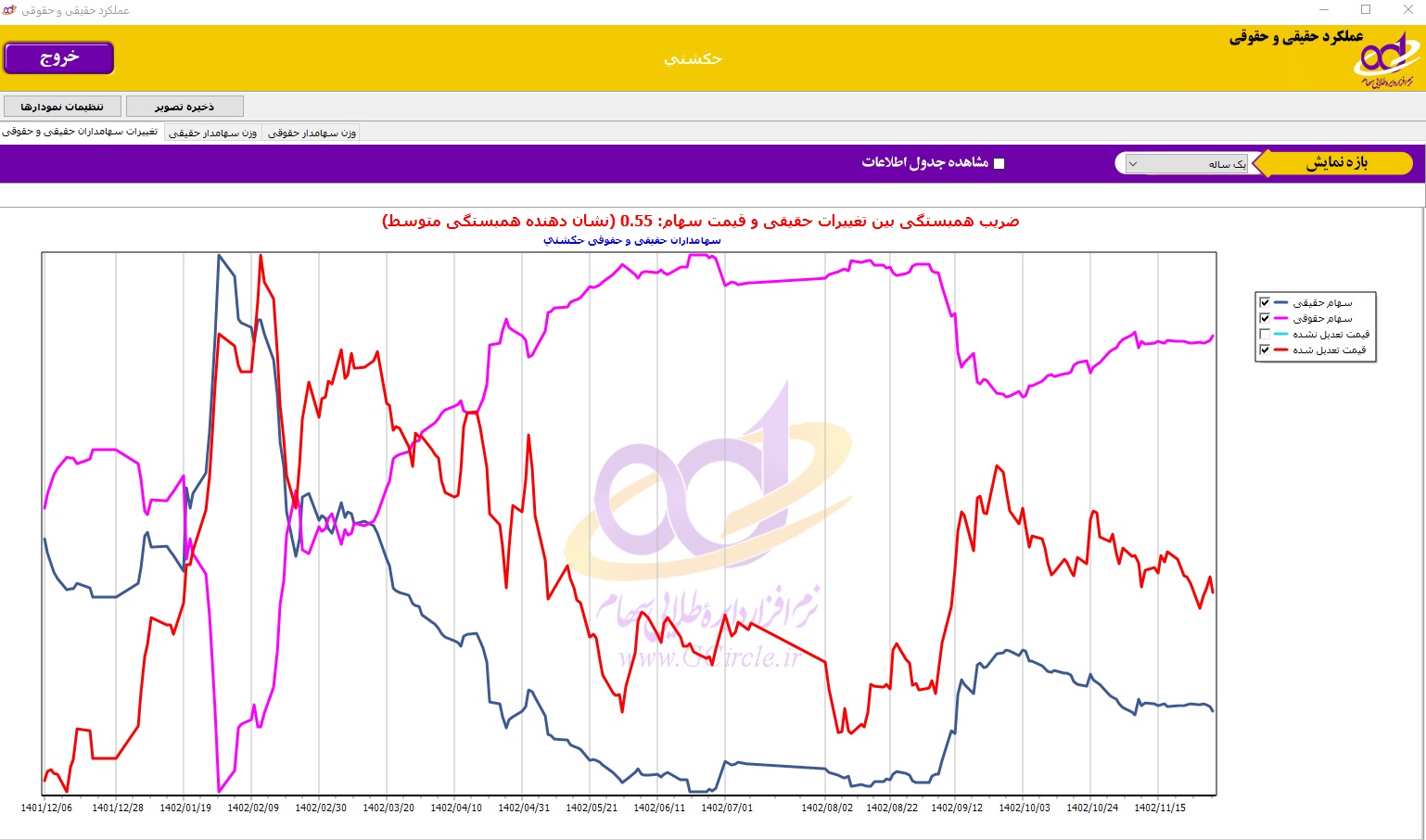

نمودار عملکرد حقیقی و حقوقی سهام در تحلیل بنیادی سهم حکشتی

عملکرد حقیقی و حقوقی یکی از مباحث روانشناسی بازار می باشد.

با استفاده از این نمودار می توانیم بفهمیم که قیمت سهم به حقیقی ها وابستگی بیشتری دارد یا به حقوقی ها.

در واقع می توان تغییر سهامداران حقیقی یا حقوقی را مشاهده کنیم و این نکته را دریابیم که قیمت این سهم به حقیقی ها وابستگی

بیشتری دارد یا به حقوقی ها و یا به هیچ گروهی وابستگی ندارد.

قابل ذکر است در نرم افزار دایره طلایی سهام می توانید وزن خرید و وزن فروش سهامدار حقیقی را در این قسمت مشاهده نمایید.

همانطور که از نموداربالا مشاهده می کنید شرکت کشتیرانی جمهوری اسلامی ایران همبستگی متوسطی به حقیقی ها دارد.

این به این معنی است که حقیقی ها نقش تعیین کننده ای در بلند مدت در روند قیمتی سهم حکشتی خواهند داشت.

بنابراین بررسی رفتار حقیقی ها می تواند نکته مثبتی برای این سهم باشد.

شما برای بررسی رفتار حقیقی ها و وزن خرید و فروش حقیقی ها می توانید به نرم افزار دایره طلایی سهام مراجعه کنید.

دانلود نرم افزار دایره طلایی سهام همراه با تست رایگان

نسبت های مالی سهم حکشتی

یکی از روش های بررسی وضعیت شرکت، بررسی صورت سود و زیان و ترازنامه و اقلام آن می باشد و این کار با استفاده از نسبت های مالی صورت می گیرد.

نسبت های مالی می تواند دید جامعی از وضعیت بنیادی شرکت به سرمایه گذار بدهد.

نسبت های نقدینگی، نسبت های سودآوری، نسبت های فعالیت(کارایی)، نسبت های اهرمی ، نسبت هایی هستند که می توانید بررسی کنید و دید جامعی راجع به وضعیت شرکت داشته باشید.

در این مقاله به منظور جلوگیری از طولانی شدن، دو نسبت مالی را بررسی می کنیم. اما از طریق نرم افزار دایره طلایی سهام می توانید تمامی نسبت های مالی را مشاهده و بررسی کنید.

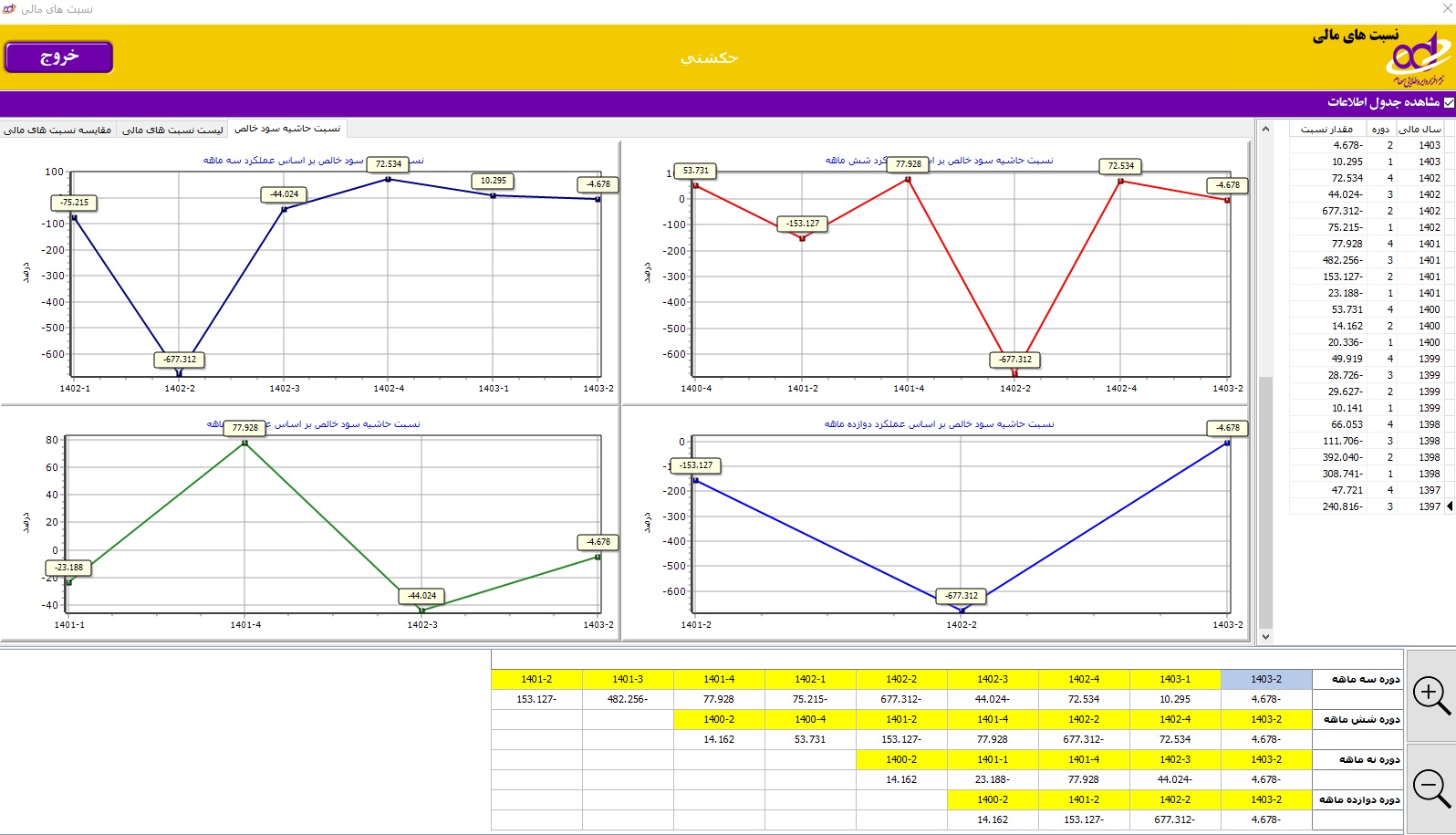

نسبت حاشیه سود خالص سهم حکشتی

ميزان سودآوري هر واحد از فروش شركت را نشان ميدهد.

براي مثال حاشيه سود خالص ٢٠ درصد نشان ميدهد كه شركت از هر ١٠٠ تومان فروش ٢٠ تومان سود كسب كرده است.

نكته قابل توجه اين است كه تمامي درآمدها و هزينه ها اعم از عملياتي و غيرعملياتي در محاسبه سود خالص لحاظ ميشود

هرچه روند نسبت حاشيه سود خالص رو به افزايش باشد براي شركت بهتر است.

همان طور که از وضعیت سالانه نسبت حاشیه سود خالص حکشتی مشاهده می کنیم این شرکت در گزارش سالانه خود روند افزایشی داشته است اما همچنان منفی می باشد.

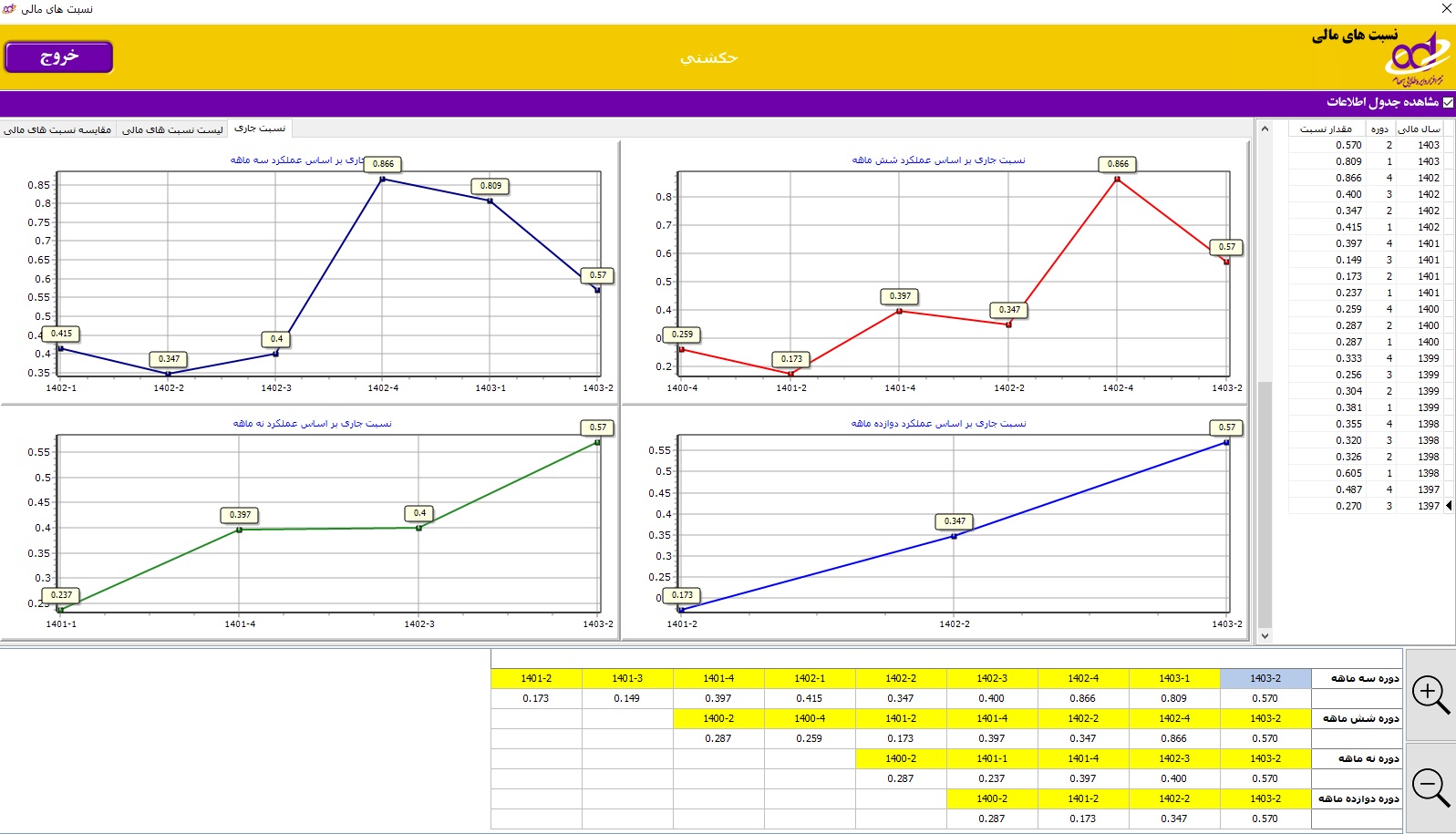

نسبت جاری سهم حکشتی

نسبت جاري از تقسيم دارايي هاي جاري بر بدهي هاي جاري بدست مي آيد و توانايي شركت را در بازپرداخت بدهي هاي جاري از محل دارايي هاي جاري اندازه گيري مي كند.

هر چه نسبت جاري بزرگتر باشد، وضعيت نقدينگي شركت مطلوب است و بيشتر مورد قبول بستانكاران (اعتباردهندگان) قرار خواهد گرفت.

بزرگ بودن بيش از حد نسبت جاري نشانه اين است كه شركت مقدار زيادي پول در دارايي هايي به مصرف رسانيده است كه مولد نيستند و اين از ديد يك سهامدار مطلوب نمي باشد.

بهتر است كه عدد نسبت جاري بين ١ تا ٢ باشد و شيب صعودي داشته باشد.

همانطور که از آخرین گزارش این شرکت مشاهده می کنید شرکت در سه سال گذشته صعودی و قابل قبولی را نسبت به نسبت جاری داشته است. اما باید توجه داشت که عدد آن هنوز زیر ۱ است.

به صورت کلی نسبت های مالی برای سهم حکشتی متوسط ارزیابی می شود.

نتیجه گیری:

اهم فعالیتهای تخصصی در گروه کشتیرانی جمهوری اسلامی ایران عبارتند از:

حمل ونقل کانتینری

حمل ونقل فله و کالای عمومی

سوخت رسانی

حمل ونقل دریایی در حوزه دریای خزر

خدمات نمایندگی

مدیریت کشتی

جابه جایی بار و مسافر در حوزه خلیج فارس و دریای عمان

تأمین نیروی انسانی شناورها

خدمات آموزشی دریایی

عملیات بندری

حمل ونقل ترکیبی

تأمین ملزومات مصرفی

تعمیرات سفری و ادواری کشتی

حمل مایعات و گازهای شیمیایی

خدمات مالی و سرمایه گذاری

تأمین پوششهای بیمه دریایی

فناوری اطلاعات دریایی

کشتیرانی جمهوری اسلامی ایران با استراتژی هسته کوچک، شبکه بزرگ و سرعت در عملیات و کیفیت در خدمات، اثر بخش بودن خود را در عرصه حمل ونقل دریایی به مرحله ثبوت رسانده است.

ازنظر تحلیل بنیادی، سهم حکشتی از چهار فیلتر تحلیل بنیادی سهام(TTM،کانسلیم)از ۲ فیلتر عبور کرده است.

اما باید توجه داشت که از نظر ارزش ذاتی این سهم در این تاریخ در محدوده خوبی قرار ندارد.

همچنان این موضوع راهم باید درنظرداشت که در گزارش ماه آینده در تحلیل بنیادی سهم حکشتی چه روندی داشته باشد.

شما برای اینکه این سهم را به صورت کامل بررسی کنید و علاوه بر تحلیل های فوق موارد دیگر تحلیل بنیادی را مشاهده کنید،

می توانید از نرم افزار دایره طلایی سهام استفاده کنید.

این تحلیل بنیادی درتاریخ ۱۴۰۲/۱۲/۳ انجام گرفته است و هرلحظه با ارائه گزارش جدید شرکت قابلتغییراست.

درباره نرم افزار دایره طلایی سهام

نرم افزار دایره طلایی سهام به معرفی و شناسایی بهترین سهام بنیادی می پردازد.

هدف از ساخت این نرم افزار کمک به سهامداران در راستای بهبود معاملات و بررسی و شفاف شدن وضعیت شرکت های می باشد.

این نرم افزار به گونه ای طراحی شده است که بدون نیاز به فراگیری مباحث پیچیده ی تحلیل بنیادی،فرد از وضعیت شرکت از لحاظ بنیادی آگاهی کسب می کند.

نرم افزار دایره طلایی سهام با ۴فیلتر قدرتمند بنیادی تمامی سهام سرمایه گذاری ها، بیمه ها و بانک ها را از لحاظ بنیادی

بررسی و غربالگری می کند و بهترین سهام بنیادی در هر تاریخ را به سهامدار معرفی می کند.

همچنین می توانید تمامی سهام بازار ایران را از لحاظ بنیادی که دارای توان تعدیل می باشد را با ۷ فیلتر قدرتمند بررسی و غربالگری کنید.

ارزش ذاتی سهام یا همان NAV می تواند به صورت لحظه ای ارزش ذاتی شرکتهای سرمایه گذاری را نمایش دهد.

جهت تحلیل تکنیکال این سهم به سامانه آپر۳۶۵ مراجعه کنید

نسبت های مالی گزینه بسیار خوبی است که سهامداران می توانند از آنها استفاده کنند.

نسبت های مالی نقدینگی که شامل(نسبت جاری و نسبت آنی ) می باشد.

نسبتهای فعالیت( کارایی) که شامل( نسبت دوره وصول مطالبات، دوره پرداخت بدهی ها،دوره گردش موجودی کالا و مواد، دوره گردش عملیات، دوره گردش دارایی و دوره گردش دارایی های ثابت می باشد.

همچنین نسبت های سودآوری که وضعیت و نمای بسیار خوبی راجب به وضعیت شرکت را بیان می کند

و شامل(نسبت حاشیه سود خالص، نسبت حاشیه سود ناخالص، نسبت حاشیه سود عملیاتی و نسبت بازده حقوق صاحبان سهام) در این قسمت وجود دارد.

آخرین نسبتی که در نرم افزار دایره طلایی سهام وجود دارد نسبت های اهرمی می باشد که شامل نسبت( بدهی، مالکانه و بدهی به ارزش ویژه می باشد).

شما می توانید تمامی این نسبت ها و تحلیل آنها و روند این نسبت ها را در گذشته و حال شرکت مشاهده کنید.

این نرم افزار به گونه ای طراحی شده است که نیاز به اطلاعات بسیار پیچیده از تحلیل بنیادی ندارید.

تمامی افراد می توانند از این نرم افزار استفاده کنند.

هدف تیم نرم افزاری دایره طلایی سهام ساده سازی مفاهیم بنیادی برای تمامی معامله گران بازار بورس می باشد.

در نرمافزار دایره طلایی سهام میتوانید بهصورت کامل تحلیل بنیادی سهم حکشتی و تمامی شرکتهای بازار بورس،

فرابورس و بازار پایه را مشاهده و بهترینهای بازار را در هر زمان مشاهده کنید.

توجه داشته باشید که تحلیل بنیادی به عنوان سیگنال خرید سهم نمی باشد

و هدف از تحلیل بنیادی صرفا بررسی وضعیت شرکت از لحاظ سودآوری و تولید و فروش شرکت می باشد.

تحلیل بنیادی امری بلند مدت است و در بلند مدت تاثیر خود را بر سهام می گذارد.

دراین نرم افزار هوشمند بورس بهترین سهام بنیادی سال ۱۴۰۲ شناسایی و معرفی می شود.