انتخاب سهم در بورس برای تحلیل و خرید

مراحل انتخاب سهم در بورس

مراحل انتخاب سهم در بورس برای تحلیل و خرید

مقدمه

سوالی که همیشه ذهن سرمایه گذاران را به خود مشغول کرده است این است که چه سهمی بخرم . این سوال تقریبا در تمامی سرمایه گذاران اعم از تازه کار یا حرفه ای کم و بیش مشترک است . بهترین راه، آموختن روشی است که اولا سادگی در انجام داشته باشد و از آن مهم تر این است که این روش را کاملا درک کنید و بفهمید .

در این مقاله روشی برای انتخاب و تحلیل سهم در بورس به شما معرفی می کنیم . فراموش نکنید که باید راه حل و روش تحلیلی مختص به خود و متناسب با روحیات خود را پیدا کنید .

روش معاملاتی باید بگونه ای برای شما ساده و روان باشد که به راحتی قادر به انجام آن باشید و در مواقع بحرانی یا هیجانی به خوبی به کمک شما بیاید .

انتخاب سهم در بورس

مهرم ترین چالش بر سر راه سرمایه گذاران بازار بورس همین مسئله مراحل انتخاب سهم در بورس است .

بیش از 600 شرکت در بورس اوراق بهادار تهران سهم خود را عرضه نموده اند و

سهام آن ها در بازار بورس هرروزه در حال خرید و فروش است .

باید قبول کنیم که حتی نگاه کردن به این بازار به ظاهر آشفته، واقعا سردرگم گننده و گیج کننده است .

بهرحال در هر شرایطی، یا خودتان سهمی را برای خرید انتحاب می کنید و یا اینمکه شخصی آن را از هر طریقی به شما معرفی می کند . اینجاست که داشتن ساز و کاری برای تحلیل و انتخاب بورس شما را از این دریای مواج نجات می دهد

و قایقی خواهد شد که میتوانید از راندن آن در این دریای طوفانی لذت هم ببرید .

تحلیل بنیادی در تحلیل سهام

شاید اولین و مهم ترین قدم برای انتخاب سهم در بورس همین است که بدانید سهم مورد نظر از نظرتان تحلیل بنیادی چه شرایطی دارد . تحلیل بنیادی شامل بررسی صورتهای مالی شرکت ها، وضعیت فروش و سودآوری . بسیاری مسائل دیگر است .

راه حل بسیار آسان این مسئله استفاده از نرم افزار دایره طلایی سهام است . کاربرد این نرم افزار در شناسایی و معرفی سهام بنیادی است .

این نرم افزار کلیه تحلیل ها را انجام داده و نتیجه آن را در قالب نمودارهای گرافیکی وبصورت کاملا ساده و روان در اختیار شما می گذارد .

شما حتی با نگاهی گذرا به نتیجه تحلیل های بنیادی انجام شده در این نرم افزار براحتی می توانید درباره وضعیت تحلیل بنیادی سهام مورد نظر خود قضاوت کنید .

دانلودنرم افزار دایره طلایی سهام با۴۸ ساعت تست رایگان

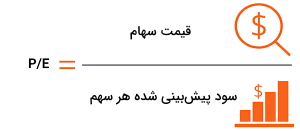

وضعیت P/E شرکت نسبت به صنعت

بررسی این مشخصه تحلیلی در انتخاب سهم در بورس نکته بسیار حائز اهمیتی است و در حال کلی P/E عددی است که از تقسیم قیمت سهم یا (PRICE) بر (EPS) هرسهم به دست می آید .

نکته جالب این فرمول اینجاست که اگر عدد P/E را در EPS ضرب کنیم قیمت ارزنده سهم به دست می آید و با مقایسه قیمت به دست آمده از فرمول فوق و قیمت واقعی سهم که در حال معامله است ارزندگی قیمت سهم به دست می آید .

نکته مهم این است که بهتر است همواره عدد P/E شرکت مورد بررسی از P/E گروه خود پایین تر باشد . در اینصورت یکی دیگر از ملاک های ارزندگی سهم را به دست آورده اید .

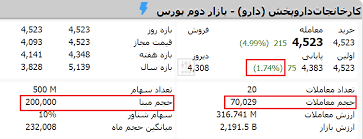

رابطه حجم معامله و حجم مبنا

یک از بهترین موارد تحلیلی که در انتخاب سهم در بورس باید مدنظر داشته باشید این است که میزان حجم معاملات سهم که با عنوان میانگین های دوره ای بیان می شود همواره از حجم مبنای سهم مورد نظر بیشتر باشد .

بدین ترتیب می توانید مطمئن باشید که قیمت پایانی سهم شما هم با قیمت معامله آن همراه خواهد شد و حدنصاب لازم روزانه همواره به (5%) خواهد رسید

زیرا میزان سهم معامله شوند در یک روز از حجم مبنا بیشتر است لذا می توان امیدوار بود که قیمت پایانی سهم به میزان بیشتری رشد کند و در نتیجه سودآوری سهم نیز بیشتر خواهد بود .

وضعیت تکنیکالی سهم

این قسمت از تحلیل و انتخاب سهم به اندازه تمامی افراد فعال در بورس متفاوت است زیرا هریک از این افراد روش بخصوص و منحصر بفردی برای معاملات خود برگزیده است .

این همان چیزی است که به عنوان سیستم معاملاتی یا استراتژی معاملاتی فردی از آن یاد می شود .

هر فردی ممکن است با یکی از روش های معمول وضعیت تکنیکال یا موقعیت قیمت سهم را در نظر بگیرد و یا در نقطه ای خاص اقدام به خرید سهم کند که شخص دیگری درست در همان نقطه سهام خود را فروخته است .

به یاد داشته باشید که درباره وضعیت تکنیکالی سهم از یک سیستم معاملاتی مخصوص به خود بهره بگیرید و لازم هم نیست این سیستم با سیستم معاملاتی فرد دیگری همخوانی داشته باشد .

این ذات بازار بورس است که شخصی در یک نقطه خاص سهام خود را بفروش می رساند و شخص دیگری درست در همان نقطه همان سهم را می خرد و هردوی این افراد معتقدند که کار درست را انجام داده اند و اتفاقا اشتباه هم نمی گویند .

اگر اینگونه نبود اصلا بازار عرضه و تقاضا ایجاد نمی شد .

استفاده از اندیکاتورها و اسیلاتورها

تعداد بیشماری اندیکاتور و اسیلاتور در اختیار فعالان بازار بورس هست و هریک از این اندیکاتورها و اسیلاتورها به تنهایی می تواند به عنوان یک استراتژی معاملاتی دقیقا نقطه ورود و خروج را به فرد اعلام کند .

نکته ای که دراینجا مهم است این است که سعی کنید فقط یک یا دو اندیکاتور و اسیلاتور را به عنوان سیستم تحلیلی حود برای تحلیل و انتخاب سهم در نظر بگیرید زیرا تعداد زیاد این اندیکاتورها و اسیلاتورها حتما شما را سردرگم خواهد کرد .

مثلا اندیکاتوری به شما دستور ورود به سهمی را صادر می کند ولی اندیکاتور دیگری دقیقا همان نقطه را برای خروج مناسب می داند و این باعث سردرگمی تحلیل گران خواهد شد .

رفتارشناسی سهم

رفتارشناسی در تحلیل و انتخاب سهم عبارتست از تاثیر دادن رفتار بازار بر رفتار سهامداران جزء . مثلا در هنگام خرید سهم در بورس باید رفتار سهامداران عمده را در نظر داشته باشید و یا اینکه از وضعیت صنعت مورنظر در حال حاضر اطلاع داشته باشید .

رفتار شناسی در واقع رمان صحیح انجام معامله با درنظر گرفتن مواردی است که در دسته اطلاعات سهامداران حقیقی و حقوقی قرار می گیرد و دانستن آن برای همسو شدن با سهامداران عمده سهم چه حقیقی و چه حقوقی لازم است .

مدیریت سرمایه در بورس

حتما شنیده اید که می گویند تمام تخم مرغ های خود را در یک سبد نگذارید . این همان مدیریت سرمایه در بورس است .

باید همیشه این احتمال را بدهید که یکی از صنایع بورسی دچار یک بحران موقتی یا دوره ای و گذرا شود و تمامی شرکتهای آن صنعت تحت تاثیر این رویداد دچار نوسانات شدید قیمتی شوند .

حال تصور کنید که شما تمام سرمایه تان را روی یک سهم سرمایه گذاری کردید و چنین اتفاقی نیز پیش بیاید . آنگاه چه خواهد شد ؟

بهترین حالت برای مدیریت سرمایه در بورس آن است که شما تمام سرمایه خود را در بورس به 5 قسمت تقسیم نموده و هر قسمت را به خرید یک شرکت از یک صنعت حداگانه تخصیص دهید . در این صورت اگر اتفاق ناخوشایندی برای یکی از سهم هایتان بیفتد 4 سهم دیگر برای جبران دارید.

همچنین پیشنهاد می شود بیشتر از 5 سهم در پرتفوی خود نداشته باشید . زیرا هم مدیریت آن سخت تر خواهد شد و هم اینکه در روزهای بازار کنترل و پایش تعداد زیادی سهم انرژی و وقت یزادی از شما خواهد گرفت و یا شاید در شرایطی قرار بگیرید که لازم باشد تعداد زیادی از سهم هایتان را برای فروش در پیش روی خود قرار دهید و سرگرم شدن به یک سهم شما از رسیدگی به باقی سهامتان باز دارد .

قرار دادن حد ضرر و سیو سود در معاملات

همیشه و همیشه از این دو عدد در معاملات خود و انتخاب سهم در بورس بهره ببرید و آن را به عنوان یک قانون تخطی ناپذیر برای خود تعریف کنید .

این دو عدد ابزاری است که به شما کمک می کند بدانید در هر لحظه از بازار و با رویارویی با هر شرایطی چه عملی باید انجام دهید .

داشتن این ابزار به شما کمک می کند در صورت عدم موفقیت در انتخاب سهم در بورس، چه میزان ضرر را باید تحمل کنید و یا در صورت برگشت نمودار سهم و کم شدن سود شما، در چه نقطه ای از سرمایه خود دفاع کنید .

فقط با این دو ابزار کوچک می توانید بر بازار تسلط داشته باشید که چه میزان بتواند به شما ضرر بزند و یا از میزان سود کسب شده شما بکاهد .

نویسنده امیرحسین قربان زاده

موفق و پرسود باشید